Здесь даётся теоретическое описание данной ветки, что такое опционные уровни, что такое соотношение опционов Put к опционам Call и как использовать эту информацию в торговле.

Известно, что среди профессиональных трейдеров, особенно в США, срочный биржевой валютный рынок является не менее популярным, чем рынок FOREX на условиях спот. На срочном биржевом валютном рынке выделяется два главных сегмента торговли: торговля валютными фьючерсами и торговля опционами на эти валютные фьючерсы. В нашем отчёте мы подробно остановимся на втором сегменте, а именно на биржевой торговле опционами на валютные фьючерсы, будем их называть просто, валютными опционами. Имея определённую информацию о результатах торгов валютными опционами, мы можем более надёжно проводить торговые операции на рынке спот. Главным мировым центром биржевой торговли срочными валютными инструментами, в том числе и валютными опционами является Чикагская Товарная Биржа (Chicago Mercantile Exchange (CME).

Биржевой опцион на валютный фьючерс — это стандартный биржевой контракт, который даёт право покупателю опциона купить/ продать валютный фьючерс в будущем по цене, фиксированной в данный момент. Всё зависит от того, какой опцион он купил, если покупатель купил опцион Call (на покупку), он имеет право купить лежащий в его основе валютный фьючерс, если покупатель купил опцион Put (на продажу), он имеет право продать лежащий в его основе валютный фьючерс Соответственно продавец опциона, может продавать как опцион на покупку, так опцион и на продажу. В этом есть некая трудность в понимании опционов.

Покупатель опциона может, как использовать это право, если цены сложатся со временем в его пользу, так и отказаться от этого права, если реализация этого права принесёт убытки. За это право необходимо платить, это и есть цена опциона, которую он платит продавцу опциона, называется она премией. А вот продавец опциона не имеет права выбирать, он в любом случае обязан выполнять условия покупателя опциона, если последний решит исполнить опцион. К примеру, есть покупатель ноябрьского опциона на покупку EUR по цене исполнения (страйк) — 1.2100, соответственно есть и продавец этого опциона, который получил от покупателя определённую премию (цену опциона). Если в течение периода торговли ноябрьскими опционами цена EUR поднялась выше 1.2100, например EUR стала стоить 1.2200, то покупателю будет выгодно исполнить опцион, то есть, он виртуально покупает валютный фьючерс по EUR по цене фиксированной в опционе 1.2100 у продавца (который не имеет права отказаться) и сразу же виртуально продаёт его по цене 1.2200 этому же продавцу.

На самом деле покупка и последующая продажа продавцу опциона не проводиться, происходит простое списание денег со счёта продавца опциона на счёт покупателя опциона в клиринговой палате биржи. Чтобы определить получилась ли прибыль у покупателя опциона, который исполнил опцион, необходимо из полученной прибыли вычесть заплаченную премию за опцион, а чтобы определить получилась ли прибыль у продавца исполненного опциона, необходимо из полученной им премии (цены опциона) отнять полученный им убыток. Аналогично можно рассмотреть пример покупки опциона на продажу (опцион Put) . Как показывает практика лишь небольшое количество опционов исполняются, это говорит о том , что продавцы опционов очень хорошо просчитывают свои риски, крупными продавцами опционов на бирже как правило являются крупные банки.

Опционы торгуются по месяцам, то есть, есть опционы на ноябрь, на декабрь, на январь следующего года, на февраль и так далее.

Результаты торгов валютными опционами публикуются Чикагской Товарной Биржей ежедневно и доступны любому заинтересованному лицу. В этих результатах нас, как трейдеров, интересует прежде всего соотношение опционов на продажу (options put) к опционам на покупку (options call). Причём этот показатель желательно рассматривать в динамике. Данное отношение даёт информацию, во сколько раз желающих продать опционы на валюту больше желающих купить опционы на валюту. Есть три диапазона этого соотношения: 0.5-0.8 — рост валюты, 0.8 — 1.2 — коридор, 1.2-1.5 — падение валюты. Если данное отношение имеет на отчётную дату значение 0.6, и имело в динамике тенденцию к уменьшению, то покупка валюты более предпочтительна. Если же данное отношение имеет значение 1.4, и имело в динамике тенденцию к увеличению, то предпочтительней продажа валюты. Опционы в данном случае выступают как индикаторы настроения и могут выступать в качестве индикатора подтверждающего тренд. Нужно также добавить, что в период когда опцион на какой-либо месяц только начинает торговаться или же количество опционов на какой-либо месяц намного ниже среднего количества опционов по месяцам, не стоит доверять этому соотношению.

Следующее что нас должно интересовать, это так называемые важные опционные ценовые уровни. Что это такое? Это такие уровни цен исполнения (цен страйк) опционов на продажу и опционов на покупку, по которым открыты самое большое количество позиций.

Допустим, по ноябрьскому опциону на покупку (опцион Call) по EUR важные опционные уровни находятся на уровнях 1.2600 и 1.2400, а важные опционные уровни по опционам на продажу (опционы Put) находятся на уровнях 1.2000 и 1.2200. О чём нам это говорит. Во-первых, большинство покупателей опционов на покупку (опционы Call) по EUR считают, что цена EUR в течение периода торгов ноябрьскими опционами будет, даже может и не один раз, больше 1.2600 или 1.2400, тогда они смогут заработать. Продавцы же этих опционов (опционов Call) наоборот считают, что EUR не уйдёт выше 1.2600 или 1.2400, в этом случае покупатели опционов Call не исполнят свои опционы и продавцы этих опционов заработают свои премии. Во-вторых, большинство покупателей опционов на продажу по EUR считают, что цена EUR в течение периода торгов ноябрьскими опционами будет меньше 1.2200 или 1.2000, тогда они смогут заработать. Продавцы же этих опционов (опционов Put) наоборот считают, что EUR не уйдёт ниже 1.2200 или 1.2000, в этом случае покупатели опционов Put не исполнят свои опционы и продавцы этих опционов заработают свои премии.

Эти уровни могут рассматриваться как уровни поддержки/сопротивления, потому что они защищаются сторонами, которые продали опционы, а продавцами опционов часто являются крупные банки. Например, если банк продал большое количество опционов на покупку EUR по цене исполнения (страйк) 1.2500, и видит, что цена EUR на рынке спот подходит снизу вверх к 1.2500, он может выйти в этот момент на рынок спот с продажами EUR, чтобы не дать цене преодолеть уровень 1.2500 вверх, так как в этом случае банк понесёт убытки. То есть уровень 1.2500 в нашем случае являлся уровнем сопротивления. И наоборот, если банк продал большое количество опционов на продажу EUR по цене исполнения (страйк) 1.2000, и видит, что цена EUR на рынке спот подходит сверху вниз к 1.2000, он может выйти в этот момент на рынок спот с покупками EUR, чтобы не дать цене преодолеть уровень 1.2000 вниз, так как в этом случае банк понесёт убытки. Уровень 1.2000 в этом случае являлся уровнем поддержки.

Вывод:

Важные опционные уровни на покупку могут являться уровнями сопротивления. Тактика торговли здесь на отбой от уровня, если же всё-таки цена пробивает его, есть вероятность того, что пробитие будет слабым или ложным.

Важные опционные уровни на продажу могут являться уровнями поддержки. Тактика торговли здесь также на отбой от уровня, если же всё-таки цена пробивает его, есть вероятность того, что пробитие так же будет слабым или ложным.

Как правило, самые сильные опционные уровни возникают по опционам, срок истечения которых приходится на последние месяцы кварталов, то есть по мартовским, июньским, сентябрьским и декабрьским опционам.

Обзор выходит по понедельникам и включает в себя анализ опционных уровней по четырём валютным парам: EUR, GBP, JPY, CAD на пятницу. Рассматривать опционные уровни по швейцарскому франку и австралийскому доллару не стоит, так как по этим валютным парам ликвидность опционов очень маленькая. Для получения полного спектра информации рекомендуется анализ данного обзора совмещать с анализом отчёта о позициях по биржевым валютным фьючерсам.

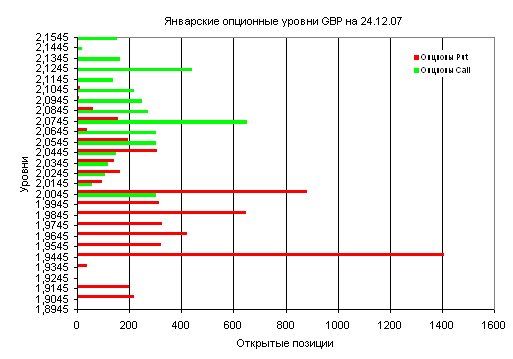

| GBP/USD | Тек | Пред | Пред | Переходим к изучению ноябрьских опционов, которые будут торговаться до 4 января. |

| Итого контрактов | 10010 | 8431 | 6398 | |

| Отношение Put/Call | 1,43 | 1,11 | 0,85 | Соотношение Put/Call повысилось за неделю. Коэффициент корреляции между Call/Put и Фунтом составляет -0,58. Коэффициент корреляции между Put/Call и Фунтом составляет 0,55. То есть динамика движения Фунта в некотором виде совпадает с динамикой коэффициента Put/Call. |

| Основные уровни опционов | Опционы Call | 2.0045 2.0145 2.0245 2.0345 2.0445 2.0545 2.0645 | ||

| Опционы Put | 1.9745 1.9645 1.9545 1.9445 | |||

| Пояснение |

Ближайший уровень сопротивления по Фунту – 2.0045. Стоимость опционов Кол со страйком 2.0045 на конец пятницы по отчету Чикагской Товарной Биржи (http://www.cme.com/trading/dta/hist/dbindex.html) была 60 пунктов. Уровень 2.0045 с учетом стоимости опциона трансформируется в уровень сопротивления 2.0105. В пятницу было куплено 13 опционов Пут. Получаем уровни сопротивления 2.0045, 2.0145, 2.0245, 2.0345, 2.0445, 2.0545, 2.0645. Ближайший уровень поддержки – 1.9745. Уровень 1.9745 с учетом стоимости опциона на конец пятницы (118 пунктов) трансформируется в уровень поддержки 1.9627. Получаем уровни поддержки – 1.9745, 1.9645, 1.9545, 1.9445. |

|||

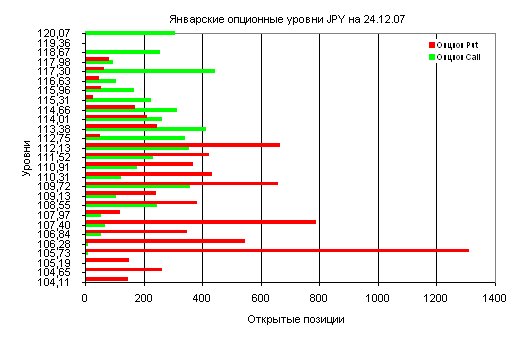

| USD/JPY | Тек | Пред | Пред | Переходим к изучению ноябрьских опционов, которые будут торговаться до 4 января. |

| Итого контрактов | 13081 | 12724 | 10973 | |

| Отношение Put/Call | 1,82 | 1,67 | 1,68 | Соотношение Put/Call повысилось за неделю. Коэффициент корреляции между Put/Call и Йеной составляет 0,32. Коэффициент корреляции между Call/Put и Йеной составляет -0,18. То есть динамика движения Йены в некоторой степени коррелирует с динамикой отношения Put/Call. |

| Основные уровни опционов | Опционы Call | 114.66 115.31 115.96 116.63 117.30 | ||

| Опционы Put | 114.01 113.38 112.75 112.13 111.52 | |||

| Пояснение |

Ближайший уровень сопротивления 114.66. С учетом стоимости опциона Кол на конец пятницы (35 пунктов) данный уровень трансформируется в уровень сопротивления 115.01. Получаем уровни сопротивления 114.66, 115.01, 115.31, 115.96, 116.63, 117.30. Ближайший уровень поддержки – 114.01. Уровень 114.01 с учетом стоимости опциона Пут на конец пятницы (114 пунктов) трансформируется в уровень поддержки 112.87. Получаем уровни поддержки 114.01, 113.38, 112.87, 112.75, 112.13, 111.52. |

|||

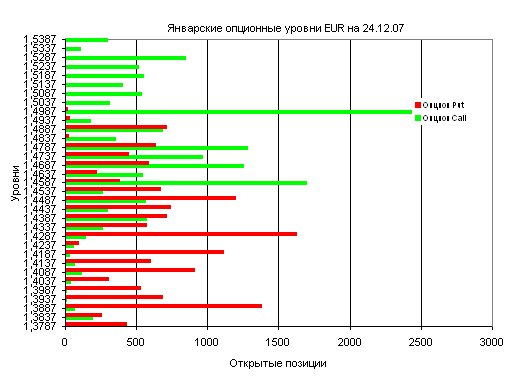

| EUR/USD | Тек | Пред | Пред | Переходим к изучению ноябрьских опционов, которые будут торговаться до 4 января. |

| Итого контрактов | 32963 | 28977 | 23062 | |

| Отношение Put/Call | 0,98 | 0,98 | 1,09 | Соотношение Put/Call не изменилось за неделю. Коэффициент корреляции между Put/Call и Евро составляет 0,47. Коэффициент корреляции между Call/Put и Евро составляет -0,45. То есть динамика движения Евро в некотором виде совпадает с динамикой коэффициента Put/Call. |

| Основные уровни опционов | Опционы Call | 1.4387 1.4437 1.4487 1.4537 1.4587 | ||

| Опционы Put | 1.4337 1.4287 1.4237 1.4187 1.4137 1.4087 | |||

| Пояснение |

Ближайший уровень сопротивления 1.4387. C учетом стоимости опционов Кол с данным страйком на конец пятницы (80 пунктов), данный уровень трансформируется в уровень сопротивления 1.4467. В пятницу было куплено 118 опционов Колл с данным страйком. Это бычий сигнал по Евро на понедельник. Получаем уровни сопротивления 1.4387, 1.4437, 1.4467, 1.4487, 1.4537, 1.4587. Ближайший уровень поддержки – 1.4337. C учетом стоимости опционов Пут на конец пятницы (113 пунктов), данный уровень трансформируется в уровень поддержки 1.4224. В пятницу было куплено 64 опциона Пут с данным страйком. Получаем уровни поддержки 1.4337, 1.4287, 1.4237, 1.4224, 1.4187, 1.4137, 1.4087. |

|||

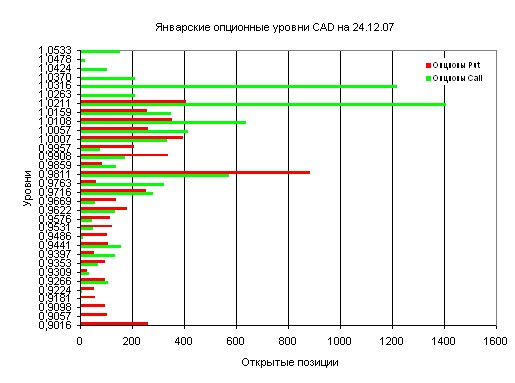

| USD/CAD | Тек | Пред | Пред | Переходим к изучению ноябрьских опционов, которые будут торговаться до 4 января. |

| Итого контрактов | 12430 | 12202 | 9680 | |

| Отношение Put/Call | 0,69 | 0,59 | 0,44 | Соотношение Put/Call повысилось за неделю. Коэффициент корреляции между Put/Call и Канадцом составляет 0,18. Коэффициент корреляции между Call/Put и Канадцом составляет - 0,09. То есть динамика движения Канадца практически не совпадает с динамикой коэффициента Put/Call. |

| Основные уровни опционов | Опционы Call | 0.9957 1. 0007 1.0057 1.0108 1.0159 | ||

| Опционы Put | 0.9908 0.9859 0.9811 0.9736 0.9716 | |||

| Пояснение |

Ближайший уровень сопротивления 0.9957. С учетом стоимости опциона Кол со страйком 0.9957 на конец пятницы (115 пунктов) данный уровень трансформируется в уровень сопротивления 1.0072. Получаем уровни сопротивления – 0.9957, 1.0007, 1.0057, 1.0072, 1.0108, 1.0159. Ближайший уровень поддержки 0.9908. С учетом стоимости опциона Пут на конец пятницы (77 пунктов) уровень 0.9908 трансформируется в уровень поддержки 0.9831. Получаем уровни поддержки – 0.9908, 0.9859, 0.9811, 0.9736, 0.9716. |

|||